最近网上流传着这样一条段子:“一个卖方说,现在他去哪里路演,只要提到光伏两个字,人家就会关电脑走人,还不给派点。”

段子里提及的光伏板块,近几年都风光无限,但今年以来股价表现一直陷入“疲软”的泥潭。

东方财富choice数据显示,截至12月5日收盘,主营光伏相关业务的上市公司股价年内持续调整,光伏主题etf年内最大跌幅已超过40%,相关主题etf年内跌幅均超过35%。

从各家光伏企业财报可以看出,2023年三季度,32家光伏公司三季度的净利润同比下滑超过15%,就连一些龙头企业都没能逃脱业绩下滑的态势。

其中,tcl中环营收净利润双双下滑,营业收入137.56亿元,同比下滑24.19%,净利润16.52亿元,同比下滑20.72%,为十年来首次出现单季度营收净利双双下滑的局面。

光伏巨头隆基绿能也在该季度营收净利润分别同比下跌19%、44%,并传言隆基绿能已经裁了一些生产人员,同时暂停了社会招聘。

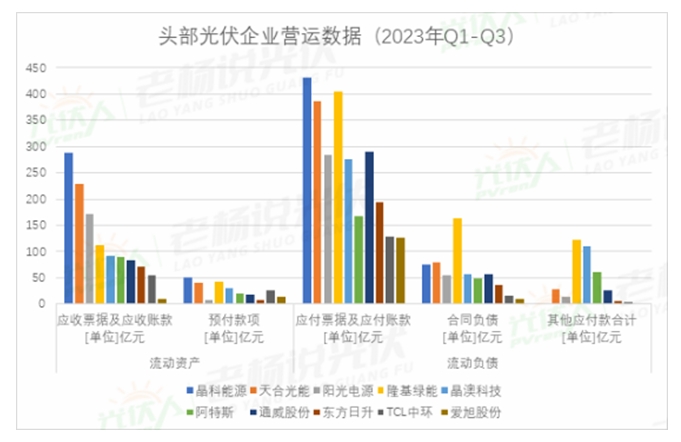

在业绩失速的当下,光伏企业们的资产负债率也居高不下。据黑鹰光伏统计,截止2023年9月末,118家光伏企业总负债规模合计达17629.13亿元,约同比增长了23.53%,其中长短期有息负债合计达7520.59亿元。

其中,晶科能源、上能电气、天合光能、东方日升、隆基绿能的资产负债率分别为73.29%、72.46%、71.61%、71.13%、56.35%。

虽然说,高负债率几乎是光伏企业的普遍特征,晶科能源曾对此作出解释,该行业对流动资金需求较大,随着公司规模的扩大以及新生产基地的投入,公司投资活动现金流出较大。

但是高负债是绝大多数民营光伏企业,必须要时刻面对的一道“紧箍咒”。一旦市场发生变化,负债率过高的企业将面临更大的风险。

近些年频频暴雷的房企们,曾经也顶着高负债率大步向前、无序扩张,最终却资不抵债。

可以说,它们两者有着一定的共同点:前期重资产,项目周期性较长等等,那光伏行业是否会走房地产的老路?

今天的光伏企业好比“高负债房企”?

地产行业的今天,可以说来的突然但并不意外,任何行业的发展都会有周期性,经济上行之后,几乎肯定会有一次经济下滑。

光伏行业其实也不例外。尤其这是一个极度依赖政策、能源行业标准和技术替代,并且其生存基础还要基于绿色经济转型的背景。

正因为这种周期性的存在,导致类似赛维、尚德、汉能和英利等曾经的行业巨头覆灭,也让类似隆基、通威、爱旭这样的黑马或新玩家兴起。

这种产业周期主要是由供给和需求不平衡造成的。在供给小于需求的时候,供不应求,产业景气度较高;当供给大于需求的时候,供大于求,产业比较萧条,竞争比较惨烈。

例如中国光伏产业此前经历过两次危机,一次是2012年由欧美“双反”导致,一次是2018年国内补贴电价政策调整导致。两次都是国内外政策调整在短期内急剧约束了需求,供应相对过剩。

而本次光伏行业正进入一个新周期,也是需求和供给不相匹配。光伏主产业链各环节产能达1000gw,几乎是年度新增装机的两倍。

就像中国地产企业造的房子数量远远超出了市场需求,最危险的还是高负债的企业。

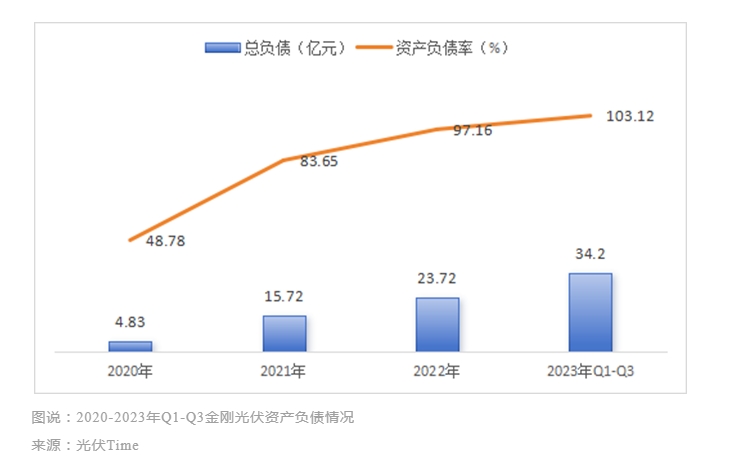

比如在11月6日发布终止2023年度向特定对象发行a股股票的金刚光伏,其背后展现的便是财务问题。

金刚光伏的前身是成立于1994年的金刚玻璃。在经历数年的业绩下滑后,金刚玻璃为摆脱困境,2021年正式从玻璃转型至光伏领域,开始布局异质结电池及组件。由于异质结电池的转换效率在一众技术路线中领先,公司股价也因此一度飙涨。

然而,光伏并没能成为“救命稻草”,金刚光伏仍然持续亏损。

自去年下半年以来,金刚光伏的股价便一路下跌,累计跌幅63.63%,负债也是连年攀升,到今年三季度末,金刚光伏的资产负债率高达103.12%。

财报显示,2023年前三季度,金刚光伏亏损了1.7亿元。公司资产总计33亿元,而负债已高达34亿元,已陷入资不抵债的境地。

业内人士表示,过去二十年里,光伏行业每一次产能过剩的清理周期,都是伴随着大量的新进产能的破产和烂尾。对于企业来说,首要任务就是生存下来。曾经光伏巨头如尚德、赛维、英利等的失败,主要是由于在激烈的产能扩张下,采取了过于激进的财务策略。

因而,对于扩张中的光伏企业们,找到稳定的融资渠道和有效的策略,把控好投资节奏,资产负债率维持在一个健康的范围极为重要。

史上最强内卷进行时,“白菜价”甩卖

其实,光伏与房地产相比,虽然有一定共同点,但也有很大的区别。

重要的是,制造业在应对市场环境时可以显现出非常灵活的价格变动,来保障供需的平衡。

例如,今年初,光伏组件价格还在单瓦1.8元左右,到现在价格已经跌至不及1元,降幅接近40%。

这几乎标志着光伏制造全产业链整体性亏损。单一的组件环节盈利空间已经被极限压缩,一体化厂商虽然有一定供应链优势,但上游的话语权也被削弱,几乎所有的组件厂都被迫进入低价抢单、以量补价的循环中。

《光伏盒子》认为,从这角度来看,房地产显然不可能做到这样,即使当下楼市环境并不好,市面上“过剩产能”的房子也并不会变成白菜价。

所以,这就会导致房地产行业供需失衡了,最终带来的影响就是整个产业链开始出现恶性循环。

而现在的光伏,全产业链低价之下,p型产能或将正式迈入出清阶段。

一位光伏企业高管对财联社表示,在p型清产能和去库存过程中,预计光伏产业链价格及盈利水平都将处于磨底阶段。不过之后,随着上下游供给趋向平衡,预计行业整体盈利能力都有望得到一定恢复。

而在这个过程中,一旦高负债率的光伏企业岌岌可危:不仅面临成本和技术的压力,还面临着市场终端需求的变化。

例如,分布式光伏正面临政策不确定性,多地传出暂缓分布式备案消息和午间低谷电价政策,将直接影响分布式光伏的装机量。

根据国家能源局数据,今年10月国内太阳能新增装机13.62gw,环比下降13.69%,且这已经是装机量连续环比下降的第三个月。

此外,海外市场整体需求将明显弱于上半年。第三方机构infolink数据显示,今年9月中国出口7.6gw光伏组件至欧洲市场,相较8月的8.2gw小幅下跌6%,与2022年9月出口量持平。1-9月欧洲累计进口85.3gw光伏组件,对比去年同期成长25.8%。

根据市场研究机构gtm research最新研究报告表示,未来三年将有180家光伏企业走上倒闭或收购的道路。

不过,在这其中一些企业抓住了技术迭代的红利,以锁住光伏产业链全面低价下的利润空间。

例如,主打topcon技术的晶科能源,在今年第三季度的净利润增速大幅提升,实现归母净利润25.11亿元,同比增长225.79%,环比第一季度、第二季度均有所上升。

去年第三季度亏损的组件企业协鑫集成,亦受益于topcon产能的释放,实现扭亏为盈。

虽然当前n型电池技术谁是主流的争论难见分晓,但是率先规模化量产的topcon产品在第三季度的确给予了部分企业利润增长的强劲动力。

由此可见,谁能抓住技术迭代的红利期的机会,谁就有可能成为下一个周期的“王者”。

1.8万亿的负债,对于正处于扩张期的光伏产业来说,或许不算什么。对于掌握技术优势的企业,适当扩大债务规模进行扩产,也是竞争力的一种表现。但对那些技术上没有优势,完全靠扩大债务规模来扩大产能的光伏企业,在这种调整周期,就要万分小心了!

还没有人评论过,赶快抢沙发吧!

还没有人评论过,赶快抢沙发吧!